必要に応じた確認事項

必要に応じた確認事項

取引によって注意が必要な消費税区分

消費税申告書を作成する為には、取引に応じた消費税の税区分を正しく使用する必要があります。

税区分ごとの集計を行い、消費税および地方消費税の申告書と、申告書に添付する付表を出力します。

ちょっと難しい話になりましたが、つまりはこの税区分を正しく取引ごとに入力することで正しい消費税申告書が作成されるという訳です。

取引ごとに注意すべき消費税の税区分について確認をしていきましょう。

例えば、税区分の設定に注意が必要な仕訳として、「減価償却費計上の仕訳」があります。

注意点を確認しましょう。

◆取引例◆

機械について、減価償却費2,500,000円を計上する(直接法)

注意点を確認しましょう。

◆取引例◆

機械について、減価償却費2,500,000円を計上する(直接法)

減価償却費計上の際の留意点(直接法)

有形固定資産の勘定科目(土地を除く)には、初期値として、「60:課税売上」が設定されています。

この税区分は、有形固定資産の売却に伴う税区分です。

そのため、減価償却費を直接法で計上する場合は、「機械及び装置」の税区分を「0:対象外」に変更します。

その他にも、注意したい取引例があります。

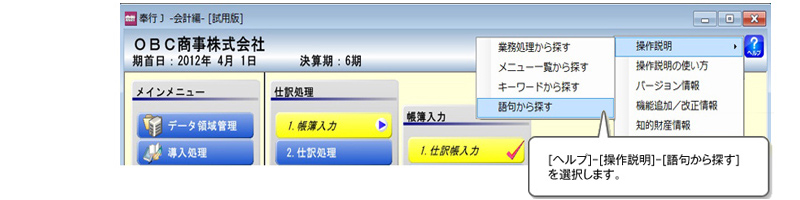

奉行J -会計編-の[ヘルプ]機能を使い、確認することができます。

奉行J -会計編-の[ヘルプ]機能を使い、確認することができます。

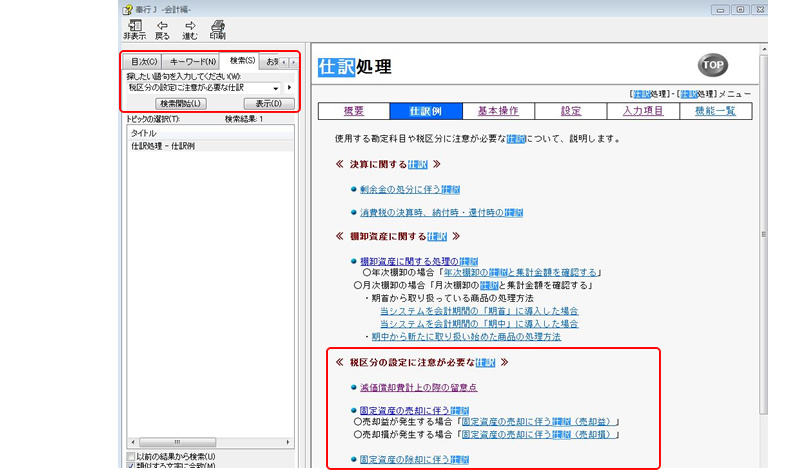

「探したい語句を入力してください」という欄に、「税区分の設定に注意が必要な仕訳」と入力し、[検索開始]ボタンを押します。

「固定資産の売却に伴う仕訳」や、「有価証券の譲渡に伴う仕訳」など、仕訳例を確認することができます。

「固定資産の売却に伴う仕訳」や、「有価証券の譲渡に伴う仕訳」など、仕訳例を確認することができます。

その他にも、注意したい勘定科目や取引例があります。

下の表で確認しましょう。

≪注意したい総勘定科目とその取引例≫

取引によって課税する場合と課税しない場合があります。(PDFで確認する場合はこちら)

下の表で確認しましょう。

≪注意したい総勘定科目とその取引例≫

取引によって課税する場合と課税しない場合があります。(PDFで確認する場合はこちら)

| 科目名 | 税区分 | 注意したい取引例 | 備考 | |

|---|---|---|---|---|

| 借方 | 貸方 | |||

| 有価証券 | 0 | 0 | ゴルフ会員権の売却 | ※有価証券の譲渡については、課税売上割合を計算するとき、対価の額の5%を分母に含めることとするため、税区分は<81>で設定してください。 | 81 | 有価証券の売却※ |

| 建 物 他固定資産 | - | 0 | 減価償却(直接法) | |

| 10 | 60 | 建物の売却 | ||

| 土 地 | 0 | 80 | 土地の購買 | |

| 建設仮勘定 | 0 | 0 | 建物の購入(物件引取前) | 建物になって引き取った時点で建物に課税するためです。 |

| 売上高 | 60 | 商品の売上 | 輸出は免税になりますので、税区分は<90>です。 | |

| 80 | 社会福祉事業や学校への売上 | |||

| 仕入高 | 10 | 商品の仕入 | ||

| 給与手当 | 0 | 給与 | ||

| 法定福利費 | 0 | 社会保険料、労働保険料 | ||

| 福利厚生費 | 0 | 共済掛金、社員への祝金、香典等 | ||

| 10 | 社員への祝品の購入代、健康診断料 | |||

| 地代家賃 | 0 | 住宅用 | ||

| 10 | 事務所用 | |||

| 賃借料 | 0 | 区画整備ができていない駐車場等※ | ※土地を貸しているとされるため | |

| 10 | 駐車場代(区画整備ができている) | |||

| 保険料 | 0 | 生保、損保、自動車保険、共済掛金 | ||

| 租税公課 | 0 | 消費税、事業税、印紙税、固定資産税、自動車税 | ||

| 旅費交通費 | 0 | 海外出張費 | ||

| 10 | 通勤手当、出張費、日当 | |||

| 通信費 | 0 | 国際電信電話料、国際郵送料 | 切手代は基本的に買ったときは非課税で、使用して初めて課税。ただし煩雑なので課税として処理することが多いです。 | |

| 10 | 電話料、郵送料、切手代 | |||

| 支払手数料 | 0 | 外国為替手数料、行政手数料 | ||

| 10 | 振込手数料等 | |||

| 接待交際費 | 0 | 得意先への祝金・香典等、ゴルフ利用税 | 贈呈する商品券、ビール券、プリペイドカード等の購入代金なども非課税です。得意先へ贈呈する祝品の購入代金は課税です。 | |

| 10 | 接待飲食代、ゴルフ代 | |||

| 諸会費 | 0 | 同業者団体等の会費 | ||

| 10 | 購読料、セミナー会費 | |||

| 雑費 | 0 | 信用保証料、玉串料、町内会費、罰金 | ||

| 10 | その他費用 | |||

| 受取利息 | 80 | 預貯金、貸付金、公社債等の利子 | ||

| 受取配当金 | 0 | 株式、出資金の配当金 | ||

| 80 | 合同運用信託等の収益の分配金 | |||

| 雑収入 | 0 | 現金過不足、受取保険料 | ||

| 60 | その他収入 | |||

| 支払利息 割引料 | 0 | 借入金利息 | ||

| 雑損失 | 0 | 現金過不足 | ||

| 10 | その他収入 | |||